複数の借入先から借金を重ねていると、返済日もバラバラで管理も難しくなります。

1件1件の借入れ額が少なくても、それぞれの金利(利息)が高いと、返済負担が重くのしかかってくるでしょう。

そんな時に検討したいのが「借り換えローン(カードローン借り換え)」です。

ただし、借り換えローンの利用条件などをよく確認せずに、カードローンを安易に借り換えてしまうのは危険です。利用方法によっては返済総額が増えたり、返済額が減らないといった事態になる可能性があります。

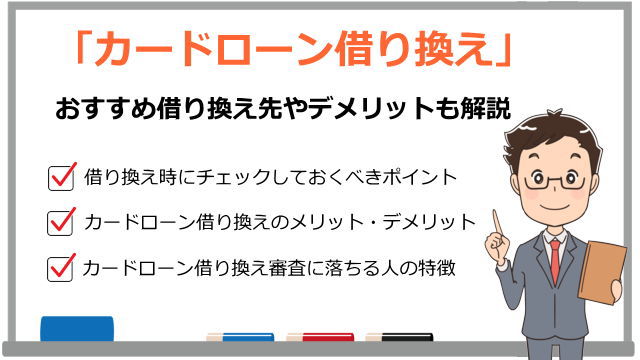

そこでこの記事は、「カードローンの借り換え時に覚えておくべきチェックポイント」や、「おすすめできる借り換えローン」をいくつかご紹介したいと思います。

カードローン借り換えを検討中の人は、是非参考にしてみてください。

カードローン借り換えにチェックしておくべきポイント

まず、今借りているカードローンを借り換える時にチェックすべきポイントから解説します。

カードローンを借り換える前には、最低限以下の3つのポイントを確認しておきましょう。

借り換えローンの条件によっては、返済負担がほとんど変わらず、かえって利便性が悪くなるケースもありますので、注意したいところです。

- 借り換えローンとおまとめローンとの違いは?

- 借り換えた後で返済が楽になるか?

- 全額借り換えできるかどうか?

借り換えローンとおまとめローンとの違い

一般的に借金を一本化する場合は、「借り換えローン」または「おまとめローン」と呼ばれるローンを利用することになります。

それぞれ似たような名前ですが、商品スペックや利用条件に若干の違いがありますので、申し込む前には条件をよく確認しておきましょう。

簡単に両方のローンの違いを表にしていますので、参考にして頂ければと思います。

| おまとめローン | 借り換えローン | |

| 金利 | 金利ダウンの可能性が高い ※条件によっては金利が変わらない場合もある |

金利ダウンの可能性が高い ※条件によっては金利が変わらない場合もある |

| 返済期間 | 短縮できる可能性大 | 短縮できるケースが多いが、 追加借入をすると期間が延びる場合がある |

| 総返済額 | 総返済額は減る | 追加借入れをしてしまうと総返済額は増える |

| 追加借入 | 不可 | 可能 |

| 借り換え元ローンの返済 | ローン会社や銀行が代わりに返済 | ローン契約者が自主的に返済 |

カードローンを借り換えた後で返済が楽になるのか?

借り換えローンを利用すると、現在利用しているローンよりも金利手数料が下がり、毎月の返済額は現在よりも少なくなります。

ただし、毎月の「最小返済額」はローン会社や銀行が決めますので、条件によっては毎月の返済額が増えてしまう可能性もあります。

例えば、借り換えローンの残債が100万円の場合、毎月の最小返済額が「20,000円」と決めているところもあれば「30,000円」と決めている金融機関もあります。

仮に同じカードローン金利だった場合、当然毎月30,000円を返済したほうが完済までのスピードは早くなりますが、毎月の返済額は増えてしまいます。

毎月の返済方法についても、最小返済額以上しか返済を受け付けないローンもあれば、1回の返済額が最小返済額に満たなくても入金できるローンもあります、

全額借り換えできないケースもある

借り換えローンによっては、現在の借入額すべてを借り換えできないケースがある点にも注意が必要です。

たとえば、現在5社からそれぞれ50万円を借りていて、「総額250万円を借り換えたい」と思っても、200万円分しか審査で借り換えができないケースもあります。

以下に、全額を借り換えできないケースと、その理由についてまとめていますので、参考にして頂ければと思います。

| 全額借り換えできないケース | 理由 |

| 1.年収に対する借入総額が多い | 消費者金融借り換えローンを利用する場合、年収の三分の一以上の借入はできない (総量規制ルール) |

| 2.信用力が低く審査で低評価を受けた | ・勤続年数が短い、勤務先が安定していない。 ・延滞履歴があるなど |

| 3.借り換えローンの限度額超 | 借り換えローンには限度額が決められており、 それ以上の借入は不可 |

総量規制が大きなポイント

上記の表①にもある通り、借り換えローンを利用する場合は「総量規制」に注意する必要があります。

総量規制は貸金業法で定められたルールで、消費者金融ローンやクレジットカードのキャッシングを利用する場合は「年収の三分の一以上は借りられない」と決められています。

他社ですでに年収の三分の一程度を借りている場合、一般的な消費者金融カードローンで借り換えようとすると、総量規制の関係で新規融資は難しくなるでしょう、

ただし、消費者金融のおまとめローンを利用した場合は、総量規制例外貸付けとなります。

例外貸付けでは、返済能力さえ問題なければ年収の三分の一以上でも借りられます。ただし、例外貸付けで借りた金額は「年収の三分の一の借入れ」としてカウントされてしまいます。

そのため、総量規制の例外貸付けですでに年収の三分の一以上を借りている場合、新規の消費者金融からの借入はできなくなりますので、その点は覚えておきましょう。

【総量規制の例外貸付けとなるローン】

①顧客に一方的に有利となる借換え

②借入残高を段階的に減少させるための借換え

③顧客やその親族などの緊急に必要と認められる医療費を支払うための資金の貸付け

④社会通念上 緊急に必要と認められる費用を支払うための資金(10万円以下、3か月以内の返済などが要件)の貸付け

⑤配偶者と併せた年収3分の1以下の貸付け(配偶者の同意が必要)

⑥個人事業者に対する貸付け(事業計画、収支計画、資金計画により、返済能力を超えないと認められる場合)

⑦新たに事業を営む個人事業者に対する貸付け(要件は、上記⑥と同様。)

⑧預金取扱金融機関からの貸付けを受けるまでの「つなぎ資金」に係る貸付け(貸付けが行われることが確実であることが確認でき、1か月以内の返済であることが要件

(引用:日本貸金業協会公式ホームページ)

https://www.j-fsa.or.jp/association/money_lending/law/total_regulation.php

総量規制例外貸付のおまとめローンと総量規制の関係については下記の記事で詳しく解説していますので、あわせてご覧ください。

ローン利用者別おすすめの借り換え方法を解説

ここからは、現在利用しているローンの種類別で、おすすめの借り換え方法をいくつかご紹介します。

詳しい借り換え先については、あとの見出しで詳しく触れますので、参考にして頂ければと思います。

今回は、「消費者金融から借りているケース」と「銀行カードローンで借りているケース」の、2つのパターンで考えてみましょう。

消費者金融から借りているケース

プロミスやアコム、アイフルやSMBCモビットなど複数の消費者金融から借りている場合は、以下の選択肢があります。

- アコムやプロミスなど、消費者金融が扱うおまとめローンに申込む

- 銀行のおまとめローン、借り換えローンに申込む

- 無利息キャッシングを利用して、他社消費者金融カードローンに借り換える

どの方法もメリットやデメリットがありますが、とにかく金利手数料を下げたいなら、銀行のおまとめローンがおすすめです。

一方「審査の厳しさ」といった面では、銀行おまとめローンよりも消費者金融おまとめローンのほうが、柔軟な審査を実施してくれる傾向があります。

融資までのスピードが早いのも、消費者金融系おまとめローンの特徴です。急ぎで借り換えたい場合は、消費者金融を利用したほうがいいでしょう。

無利息キャッシングを利用した借り換えもおすすめ

プロミス・アコム・レイク・アイフルのカードローンには、一定期間利用できる「無利息キャッシングサービス」があります。

たとえば50万円を5社から借りていて、それぞれの実質年率が金利年18.0%の場合、1ヶ月に発生する利息は以下のようになります。

・利息…総借入額250万円×実質年率18.0%÷365日×30日=1ヶ月の利息「36,986円」

上記の例で、仮に5社全てを1ヶ月の無利息キャッシングサービスで借り換えた場合、1ヶ月間に発生する約37,000円分の利息が0円になりますので、一時的に返済負担は軽くなるでしょう。

ただし、無利息期間が終了してからは、以前と変わらない返済負担が続きますので注意したいところです。

レイクの無利息キャッシングは最長180日間

無利息キャッシングの条件で借り換えローンを選ぶなら、断然レイクがおすすめです。

レイク(レイクアルサ)審査の場合、通常は30日間の無利息が適用されるのですが、WEB申込限定で最長60日間、または「借入のうち5万円までは180日間の無利息キャッシング」が利用可能です。

それぞれの条件を重複して利用することはできませんが、少額を借り換えるなら最適といえます。

- 60日間無利息(Web申込み限定)、5万円まで180日間無利息(契約額1万円~200万円まで)、30日間無利息の併用はできません

- 新生フィナンシャルで初めて契約いただいた方が対象。60日間無利息はWeb申込みの方で契約額が1~200万円の方のみ

- 無利息開始日は契約日の翌日から。借入れ日の翌日からではありません

- 契約額が200万円超の方は30日間無利息のみ(30日間無利息は契約額1万円~500万円まで)

- 無利息期間中も返済日があります。借入れ後の返済日を確認ください

- 返済日はレイクの会員ページ、SBI新生銀行カードローンATMの利用明細書、契約時の書類で確認ください

- 無利息期間中に返済が滞った場合、無利息期間が終了となり返済日の翌日以降の遅延損害金及び利息負担となります

- 無利息期間終了後は通常金利適用となります

- Web以外(自動契約機や電話)で申し込んだ場合は30日間無利息を選択できる

| 商号 | 新生フィナンシャル株式会社 |

| ご融資額 | 1万円~500万円 |

| ご利用対象 | ・年齢が満20歳以上70歳以下の国内に居住する方 ・ご自分のメールアドレスをお持ちの方 ・日本の永住権を取得されている方 |

| 貸付利率(実質年率) | 年4.5%~18.0% ※貸付利率はご契約額およびご利用残高によって異なります。 |

| 遅延損害金 | 年20.0% |

| ご返済方式 | 残高スライドリボルビング方式 元利定額リボルビング方式 |

| ご返済期間・回数 | 最長5年・最大60回 ※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。 |

| 必要書類 | 運転免許証等 収入証明(契約額に応じて新生銀行フィナンシャルが必要とする場合) |

| 担保・保証人 | 不要 |

| 貸金業登録番号 | 関東財務局長(10) 第01024号 日本貸金業協会会員第000003号 |

プロミスの無利息キャッシングの特徴

プロミスの無利息キャッシングは、他社と比較して条件が良い点が特徴です。同じ消費者金融カードローンで借り換えるなら、アコムやアイフルのカードローンよりも、プロミスで借り換えたほうが良いでしょう。

プロミスの無利息キャッシングの特徴は以下2点です。

- 初回借入後に無利息期間がスタートする

- 上限金利が他社大手消費者金融よりも0.2%低い

アコムやアイフル、レイクなどの一般的な無利息キャッシングは、初回契約後から無利息期間がスタートするため、利用者によっては無利息の恩恵を受け損ねてしまうことがあります。

その点、プロミスは初回借入後から無利息期間がスタートしますので、本当にお金が必要になった時から無利息の恩恵を最大限受けることができます。

また、上限金利が他社よりも若干低い点も魅力的です。

銀行カードローンから借りているケース

銀行カードローンから借りている場合は、消費者金融のおまとめローンが利用できない場合があります。(消費者金融のおまとめローンによっては、貸金業者から借りている人のみを対象にしているケースがあるため)

そのため、銀行カードローンの借入れを一本化したい場合は、他行の銀行ローンで借り換えられないか検討してみましょう。

銀行におまとめローンがなくても、一般的な銀行カードローンやフリーローンで借り換えできる場合もあります。

一般的な銀行おまとめローンの場合は、金利手数料が年4.5%~13.0%程度で利用できる場合が多いため、比較的低金利で借り換えが可能です。

クレジットカードのキャッシングやリボ払い

クレジットカードのキャッシングは、実質年率で年15.0%~18.0%程度、リボ払いの金利手数料も実質年率年15.0%前後ですので、返済負担が重くのしかかってきます。

クレジットカードのキャッシングやリボ払いを借り換える場合は、消費者金融おまとめローン・銀行ローンともに利用は可能です。

ただし、ショッピング利用分については一部のおまとめローンでは一本化できないこともあります。申し込む前には、商品概要書をよく確認してから手続きを開始しましょう。

カードローン借り換えおすすめ8選!

これまでの内容を踏まえ、消費者金融系と銀行系で、利用できるおすすめのおまとめローンをいくつかご紹介します。

消費者金融系借り換えローン

大手消費者金融では、SMBCモビットとレイク以外の消費者金融が、おまとめローンを取り扱っています。

消費者金融系のおまとめローンの場合、商品スペック表には「上限金利は年18.0%まで」と書かれている場合も多く、実際のところ詳しい金利条件は相談してみないとわからないケースがあります。

ただ、ほとんどのケースでは現在よりも金利ダウンが望めますし、柔軟な審査対応をしてくれます。また、急ぎの融資を希望する場合にもおすすめです。

プロミスのおまとめローン

プロミスのおまとめローンは、以下の通り最高300万円までの融資が可能です。上限金利も、他社と比較して若干低めに設定されている点が特徴といえます。

プロミスのローンは、ATM返済はもちろんインターネット返済や振り込み返済など、多種多様な返済方法に対応しています。「利便性が高い」という意味では、他社よりは一歩進んでいるローンと言えるでしょう。

| 限度額 | 最高300万円 |

| 金利(実質年率) | 年6.3%~17.8% |

| 利用条件 | ・20歳~65歳以下で本人に安定した収入があること (※主婦や学生でもパート・アルバイトによる安定した収入がある場合申込可) |

| 返済方法 | ・口座引き落とし ・ATM返済 ・インターネット返済 ・振り込み返済 |

| 最長返済期間 | 10年 |

| 保証人/担保 | 不要 |

| 保証会社 | なし |

*上記のリンク先はフリーキャッシングの申込ページです。

アイフルのおまとめMAX/借り換えMAX

アイフルのおまとめローンには、アイフル利用者が申し込める「おまとめMAX」と、はじめてアイフルを利用する人が対象の「かりかえMAX」の2種類があります。

商品のスペックは双方同じですので、アイフルの利用者かどうでないかで、申し込むローンを決めればいいでしょう。

ただし、アイフルのおまとめローンの規約には「借り換え元のローンで再度借りてはいけない」という厳しいルールがあります。

借金完済のためには追加借入れは厳禁ですが、念のため利用時には覚えておいたほうがいいでしょう。

| 限度額 | 最高800万円 |

| 金利(実質年率) | 年3.0%~17.5% |

| 利用条件 | ・満20歳以上の定期的な収入と返済能力を有していること ・指定の審査基準を満たしていること |

| 返済方法 | ・口座引き落とし ・ATM返済 ・インターネット返済 ・振り込み返済 |

| 最長返済期間 | 10年 |

| 保証人/担保 | 不要 |

| 保証会社 | なし |

中小消費者金融のおまとめローンもおすすめ

大手消費者金融系のおまとめローン以外にも、中小消費者金融のおまとめローンもオススメです。

中小消費者金融のおまとめローンは、申込み方法や返済方法の利便性が悪い点がデメリットですが、一方で大手とは違った独自の審査基準を設けている場合があります。

そのため、大手のおまとめローンの審査には落ちても、中小では審査通過できる可能性もあります。また、大手のおまとめローンよりも低い上限金利を設定している、中小の消費者金融もあります。

利用できるローン会社は限られてきますが、自分の居住地付近で相談できる中小消費者金融がないかチェックすることをおすすめします。

銀行借り換えローン

より低い金利で借り換えたいなら、銀行の借り換えローンが最適です。

収入や利用限度額にもよりますが、銀行の借り換えローンなら金利が年10.0%以下になることもあります。

年9.0%程度で借りることができれば、実に消費者金融の上限金利年18.0%の半分の金利で借りられることになります。

ただし、銀行の借り換えローンは消費者金融よりも審査が厳しく、即日融資ができない点に注意が必要です。

楽天銀行スーパーローン

楽天銀行スーパーローンの利用用途は、事業資金以外なら原則自由ですので、他社のカードローン借り換えにも利用できます。

楽天銀行スーパーローンの最高利用限度額は800万円となっていますが、実際のところ初回融資額は100万までのケースがほとんどでしょう。

初回契約時から200万円~300万円前後の一本化を検討している場合は、ほかのローンを検討したほうがいいかもしれません。。

| 限度額 | 最高800万円 |

| 金利(実質年率) | 年1.9%~14.5% |

| 利用条件 | 以下の全ての条件を満たしていること ①満年齢20歳以上62歳以下 *パート・アルバイトの場合は60歳以下 ②日本国内に居住していること ③勤めている人で毎月安定した定期収入があること ④楽天カード(株)またはSMBCファイナンスサービス(株)の保証が受けられること |

| 保証人/担保 | 不要 |

| 保証会社 | 楽天カード(株)またはSMBCファイナンスサービス(株) |

じぶん銀行カードローン借り換えコース

じぶん銀行のカードローンには「借り換えコース」があり、低金利で利用できる点がメリットです。

また、auを利用している人は年0.5%の金利優遇措置が受けられますので、さらに返済負担を下げることが可能です。

じぶん銀行カードローンは借金の一本化にも使える一方で、契約後の追加融資も簡単にできますので「借りたり返したり」といった便利な使い方もできます。

| 限度額 | 100万円以上800万円以内(10万円単位) |

| 金利(実質年率) | 年0.98%~12.5% |

| 利用条件 | 以下の全ての条件を満たしていること ①契約時の年齢が満20歳以上70歳未満 ②安定継続した収入があること(自営、パート、アルバイトも可) ③保証会社であるアコム(株)の保証が受けられること ④申込時にau IDを登録していること 判定日時点でauじぶん銀行でau ID登録(状況)が有効となっていること ⑤借り換えを希望し、当行所定の審査結果が借入可能上限額(限度額)100万円以上となること ⑥じぶん銀行からの借入金で、他社の借入金を返済すること |

| 保証人/担保 | 不要 |

| 保証会社 | アコム(株) |

住信SBIネット銀行カードローン

住信SBIネット銀行のカードローン公式サイトを見ると、「カードローンの借り換えでお得に!」というページがあります。

それだけ住信SBIネット銀行のカードローンは、借り換えに力を入れていることがわかります。

住信SBIネット銀行のカードローンは「上限金利年12.0%」と、ここまでご紹介した銀行カードローンのなかでは最も低い金利で利用が可能です。

また、完済時の年齢も「70歳まで」と、比較的余裕のある設定になっていますので、高齢の方でも利用しやすいローンといえます。

| 限度額 | 10万円~1,000万円 |

| 金利(実質年率) | 年3.775%~12.0% *最低金利の年3.775%は、年1.0%の引下げ適用後の金利 *毎月金利見直しあり |

| 利用条件 | ・申込時の年齢が満20歳以上で完済時満70歳未満 ・原則安定継続した収入があること ・保証会社の保証を受けられること ・住信SBIネット銀行の代表口座を補習していること |

| 保証人/担保 | 不要 |

| 保証会社 | (株)ジャックス |

paypay銀行カードローン

paypay銀行のカードローンも、利用用途は「事業資金以外自由」となっていますので、借り換えにも使えます。

一般的な銀行カードローンの場合、消費者金融にあるような無利息サービスがほとんどありませんが、paypay銀行のカードローンには30日間の無利息サービスがあります。(paypay銀行のカードローンを利用するのが初めての人が対象)

低金利で利用できるうえに、1ヶ月の無利息期間が利用できるpaypay銀行のカードローンは、返済負担を軽くしたい人には特におすすめのローンといえるでしょう。

| 限度額 | 最高1,000万円 |

| 金利(実質年率) | 年1.59%~18.0% |

| 利用条件 | ・申込時の年齢が20歳以上70歳未満 ・仕事をしていて安定した収入があること ・paypay銀行に普通預金口座がある個人 ・審査基準を満たしpaypay銀行の指定する保証会社 SMBCコンシューマーファイナンス(株)の保証を受けられること |

| 保証人/担保 | 不要 |

| 保証会社 | SMBCコンシューマーファイナンス(株) |

銀行おまとめローンは地方銀行系がおすすめ

上記のほかにも「地方銀行のカードローン」もオススメです。

地方銀行には一般的なカードローンをはじめ、借金の一本化に利用できるおまとめローンが多数用意されています。

地方銀行のローンを利用する場合は、銀行の営業エリアに居住地がある、または勤務地が営業エリアであることが条件となります。

ただ、その一方で地域の住民を支援する目的で運営されている銀行も多く、「地元の銀行ならではの柔軟な審査」をしてくれる場合もあります。

自分が住んでいる地域の銀行で申し込めるローンがあれば、一度相談してみる価値はあるかもしれません。

カードローン借り換えのメリットとデメリットとは?

ここで、借り換えローンのメリットとデメリットを、より詳しく整理しておきたいと思います。

「返済日がまとまる」「金利が下がる」といったメリットについても、より詳しい知識を持っておけば借り換え時の役に立ちます。

カードローン借り換えのメリット

冒頭でも触れましたが、借り換えローンを利用するメリットは下記の3つになります。

- 返済日がまとまる

- 毎月の返済額が減る

- 総返済額や返済期間が短くなる

返済日がまとまり精神的に楽になる

複数のカードローンを利用していると、A社は10日・B社は25日・C社は30日といったように、毎月の返済日がバラバラになるケースがほとんどでしょう。

毎月の返済日がバラバラだと、毎週のように返済に追われている感覚になり、精神的にも辛くなります。

また、返済日がずれると「A社で借りたお金でB社を返済する」といったことも発生し、結果として債務が減らずに増え続けてしまうリスクも出てきます。

借り換えローンで借金を一本化できれば、返済日もひとつにまとめることができますので、返済計画もたてやすくなるでしょう。

毎月の返済額が減る

借り換えローンやおまとめローンで金利が下がるということは、当然毎月負担すべき手数料も下がりますので、毎月の総返済額は減ります。

また、計画的に返済が進むと残債は着実に減っていきます。「残債額に応じた最小返済額」が決められているローンの場合、返済が進めばすすむほど、毎月の最小返済額も減っていきますので、徐々に返済は楽になります。

総返済額が減り返済期間が短縮される場合がある

借り換えローンでは、以下の2つの返済方法があります。

②毎月の返済額を減らさず、返済期間を短縮する

どちらの方法を選ぶかは、ローンの利用条件にもよりますし、毎月の収入と支出のバランスによっても変わってきます。

いずれにしても「総返済額」は減りますので、高い金利のローンを利用している場合は早急に借り換えたほうが得策といえるでしょう。

カードローン借り換えのデメリット

一方、借り換えローンにはデメリットもあります。

ここまでお伝えした内容も含め、借り換えローン・おまとめローンのデメリットについても詳しく解説します。

追加借入れができないローンがある

おまとめローンと呼ばれる商品のなかには、ローン契約後の追加借入ができないローンが多数あります。

おまとめローンを一度契約すると、契約した融資額がまとまって振り込まれ、その後は返済専用のローンとなります。

おまとめローンによっては専用カードが発行されることもありますが、そのカードはATMでの返済のために使うもので、ATMで「借入ボタン」を押しても手続きはできません。

追加借入れができないおまとめローンで新規融資を希望する場合は、改めて新規融資の審査を受ける必要が出てきます。

総量規制に影響する場合がある

消費者金融のローンを利用した場合は、総量規制の対象となるローンはもちろん、例外貸付に該当するローンでも「年収の三分の一以内の借入額」にはカウントされてしまいます。

そのため、おまとめローンで年収の三分の一を借りてしまうと、消費者金融カードローンやクレジットカードでの新規借入はできないと思ったほうがいいでしょう。

総量規制は、消費者金融などの貸金業者だけが対象となるルールです。しかし、2016年以降は総量規制対象外の銀行融資に関する規制も厳しくなっています。銀行でも、消費者金融と同じ「年収の三分の一までの融資」という厳しいルールを設けている金融機関も増えてきています。

おまとめローンの利用履歴は、信用情報機関のデータにも残ります。そのため住宅ローンの審査など、他社ローンの申込みにも影響する点にも注意が必要です。

総量規制に関しては下記の記事が専門的な内容になっています。知識を深めるために是非ご覧ください。

借り換え元ローンを返済しないと債務が増える

おまとめローンによっては、借り換え元ローンを「利用者の代わりに返済してくれるタイプ」と、「自分で返済しなければいけないタイプ」の2パターンがあります。

前者の方は、おまとめローン契約後に確実に返済してくれるため問題はないでしょう。

一方、自分で返済するタイプのものは「返済忘れ」が発生するリスクがあります。

特に追加借入れ可能な借り換えローンの契約ができると、「使い道自由なお金が増えた」と勘違いしてしまい、借り換え元ローンの返済をしないまま新規契約のローンで追加借入をしてしまう場合があります。

こうなると、債務が減るどころか借金は雪だるま式に増えてしまいます。くれぐれも、借り換えローン契約後は、これまで借りていたローンは完済しましょう。

カードローン借り換え手続きの流れ

借り換えローンの「手続きの流れ」についても、詳しく見ていきましょう。

申し込むローンが決まっても、いきなり申込み手続きを開始すると「必要書類がない」「利用条件が想定とは違う」といったことが発生するケースがあります。

特に、申し込む前の「返済シミュレーション」はきちんと確認しておきましょう。

step①シミュレーションする

まず、借り換えローンの申し込み前には、「ローンの返済シミュレーション」をしておきましょう。返済シミュレーションでチェックすべきなのは、以下の点です。

- 毎月の返済額はいくらか?

- 最終返済日(完済日)はいつか?

- 総返済額は現在と比較して減っているか?

まずは現在借りているローンのシミュレーションをしておき、その後借り換えローンでシミュレーションして、その双方を比較するといいでしょう。

参考までに紀陽銀行の返済シミュレーションにわかりやすいページがありましたので、参考にしていただければと思います。

step②必要書類を準備する

シミュレーションが終わったら、必要書類を準備しましょう。

借り換えローンやおまとめローンを申し込む時に必須となるのが、運転免許証やパスポートなどの本人確認書類です。

また、収入や融資額を問わず収入証明書類の提出が必要となるケースもありますので、事前に用意したほうがいいでしょう。

| 本人確認書類 | ・運転免許証やパスポート ※写真付き、居住地が記載されたもの |

| 収入証明書類 | ・源泉徴収票(最新年度の書類) ・確定申告書の控え ・課税証明書など |

源泉徴収票については、勤務先から毎年1月頃に発行されます。

もし勤務先から発行されない場合は、勤務先の総務担当などに確認してみることをおすすめします。

ちなみに上記の表にある通り、源泉徴収票は「最新年度分」つまり2021年の申込みであれば、2020年度分の源泉徴収票が必要となります。

<渋谷区/源泉徴収票の発行について>

質問:源泉徴収票を発行(再発行)して欲しいのですが、どうすればよいですか。

回答:「給与所得の源泉徴収票」は、お勤めしている(お勤めだった)勤務先が発行する所得税に関する書類ですので、勤務先に問い合わせてください。

源泉徴収票を提出する先によっては、課税証明書(手数料300円)で代用できる場合がありますので、提出先に確認してください。

(引用元:渋谷区公式サイト)

https://www.city.shibuya.tokyo.jp/kurashi/zeikin/juminzei/r7_4gensen.html

step③借り換え申込み手続き

上記の準備が終わったら、借り換えの申込み手続きを開始しましょう。

借り換えローンやおまとめローンのほとんどはWEB申込が可能ですので、店舗に行かなくても手続きが完了します。

ただ、一部の銀行ローンの場合は店頭契約が必要だったり、WEB申込といっても最終的には郵送手続きが必要になるケースもあります。

郵送手続きがともなうと、家族に内緒でローンを利用している場合はバレてしまうこともあり得ますので、注意しましょう。

step④借り換え元ローンの返済

借り換えローンの契約が完了したら、借り換えローンの契約先(銀行や消費者金融など)が代わりに返済してくれる場合を除き、利用中のローンを返済することを忘れないようにしましょう。

借り換え元ローンを一括返済するには、以下の方法があります。

- 銀行振込で一括返済する

- 最終引き落とし日を確認し、その日までに全額返済分のお金を口座に入れておく

- ATMから一括返済する

なお、ATMから一括返済する場合は「1,000円未満の取り扱いができない」点に注意が必要です。

残債よりも返済額が多い場合は、今借りているローン会社から後日返金してもらえます。(※解約しない場合は、利用者の了解のもと返還されない場合もあります)

一方、残債よりも返済額が少ない(数百円足らないなど)場合は金利手数料がかかりませんが、残債としては残ってしまいます。1円でも残債が残ったままだと、ローンを解約することはできませんので注意したいところです。

1,000円未満の残債は信用情報上では残高0円として完済情報で表示されます。そのため1,000円未満の金額をそのまま放置していても延滞の事故情報の登録はされません。

step⑤契約完了と返済開始

すべての手続きが終わったら、借り換えローンの契約は完了です。契約が完了したら、もう一度「毎月の返済額」「完済予定日」などを確認しておきましょう。

また、毎月の家計に少しでも余裕ができたら「繰上げ返済」も検討しましょう。

繰上げ返済をすれば残債は減りますし、借金の借入元金が減ると金利手数料も減らせます。

ただし、繰上げ返済や一括返済をする場合、稀に手数料が必要になるローンがあったり(特に銀行のおまとめ専用ローン)、事前の連絡が必要になるケースもありますので、契約時には事前に確認しておきましょう。

カードローンの借り換え審査に落ちる人の特徴

借り換えローンやおまとめローンは、これまで借りていたローンを返済し、その一部か全額分を借り換えるローンです。

申し込む人によっては「これまで他社で借りられていたのだからおまとめローンの審査通過は問題ないだろう」と思う人もいるでしょう。

しかしながら、現実はそう甘くはありません。

以下の4つのケースに該当する場合は、審査に落ちてしまうこともあり得ます。

①借り換え元ローンを延滞している

現在借りているローンで延滞を繰り返していたり、2ヶ月以上の長期滞納を発生させている場合は、借り換えローンの審査では不利になります。

1年に1~2回程度、さらに延滞日数も数日程度なら誰にでもあることですので、問題はないかもしれません。

しかし、度々滞納していたり長期間の延滞をしている場合は、審査落ちする可能性が高くなります。

長期延滞は信用情報機関のデータに「異動情報」として残り、異動情報があると新規ローンの融資は難しいと思ったほうがいいでしょう。

②5年以内に債務整理の履歴がある

個人再生や、自己破産などの債務整理をした場合も要注意です。

これらの債務整理情報も信用情報機関のデータに残りますので、おまとめローンの審査時にはかならずチェックされます。

債務整理の情報や、債務整理が原因でローンやカードが強制解約された履歴は、信用情報機関に5年間(銀行などは最長10年間)残ります。

データが残っている間は、新規融資の申込みを控えたほうがいいかもしれません。

③返済能力が乏しいと判断された

おまとめローンでは、数百万円程度の大きな金額が融資されることがあります。

融資額が大きくなればなるほど審査は厳しくなり、利用者の返済能力も厳しく問われます。

年収が少なかったり、「勤務先が安定していない」さらには「勤続年数が短い」などの条件が重なると「返済能力に乏しい」と判断され、審査に落ちてしまうことがあります。

④借り換えローンを扱う金融機関で事故歴がある

信用情報機関のデータが消えていても、以前に利用したローン会社や銀行に過去の利用履歴が残っている場合も注意したほうがいいでしょう。

信用情報機関のデータは一定期間経過後に消えますが、ローン会社や銀行の社内データについては消えたかどうかの確認ができません。

したがって、最悪のケースとしては滞納履歴が半永久的に社内データに残ってしまう可能性もあります。

ネガティブなデータが記録されている金融機関でおまとめローンに申し込んでも、審査に落ちてしまう可能性が高くなります。

自分の信用情報を確認したいなら本人開示サービスを利用する

上記の通り、ローン審査では信用情報機関のデータが非常に重要となります。

無駄な審査落ちを重ねないためにも、借り換えローンの審査で落ちてしまった場合は、信用情報機関のデータを自分で確認しておくことをおすすめします。

下記に指定信用情報機関のCICとJICCの本人開示サービスの利用方法が確認できるページを掲載していますので、参考にして頂ければと思います。

手数料は1,000円必要となりますが、もしネガティブな情報が信用情報機関に登録されている場合は、情報が消えるまで新規申し込みを控えたほうがいいでしょう。

参考 CIC本人開示サービス

https://www.cic.co.jp/mydata/online/index.html

参考 JICC本人開示サービス

https://www.jicc.co.jp/kaiji/procedure/mobile/

カードローン借り換えができない時の対処法

最後に、借り換えローンやおまとめローンで契約できなかった場合の対処法についても、簡単にお伝えしておきます。

利用中のローンで増額してもらう

金利を下げて総返済額を減らすだけなら、現在利用中のローンで増額してもらう方法もあります。

利息制限法では100万円を超える借入れは、「上限金利年15.0%以下」と決められていますので、増額で限度額が増えれば金利が下がるケースもあります。

また、下記の楽天銀行スーパーローンにもあるように、利用限度額が増えるにつれて借入利率が段階的に下がるローンがほとんどです。

増額には審査が伴いますが、一度相談してみる価値はあるでしょう。

| 利用限度額 | 借入利率 |

| 100万円未満 | 年14.5% |

| 100万円以上200万円未満 | 年9.6%~14.5% |

| 200万円以上300万円未満 | 年6.9%~14.5% |

| 300万円以上350万円未満 | 年4.9%~12.5% |

| 350万円以上500万円未満 | 年4.9%~8.9% |

| 500万円以上600万円未満 | 年4.5%~7.8% |

| 600万円以上800万円未満 | 年3.0%~7.8% |

| 800万円 | 年1.9%~4.5% |

返済額の相談をする

「仕事がなくなって再就職までに時間を要する」「医療費などの出費があり、一時的に返済額を減らしたい」といった場合は、一時的な返済額減額を相談する方法があります。

下記に、アコムやアイフルのよくある質問を抜粋しています。

これらの問い合わせにもある通り、消費者金融系のカードローンの場合は、一時的に最小返済額を減額してくれる場合があります。

ただし、毎月の返済額が減れば返済期間が延びますし、総返済額も増えてしまう点に注意が必要です。

再就職が決まったり家計に余裕ができた時には、元の支払い額に戻すことが大切になってきます。

<アコムの場合>

一時的な約定返済金の減額も可能です

「今月はいつもの返済金額だとちょっと厳しい・・・」そんなとき、一時的に利息以上の最少額でのご返済も可能です。

※最少返済金額でのご入金は約定返済金額に満たない金額のため、返済金額合計および返済回数が増加する場合があります。

https://www.acom.co.jp/return/point/

<アイフルの場合>

質問:毎月の返済額は変えられますか?

回答:返済金額は、借入直後残高に応じて決定されます。(中略)お支払に関するご相談(ご請求金額の返済が難しい場合)は会員専用ダイヤル(0120-109-437/平日9:00〜18:00)までお問い合わせください。

https://www.aiful.co.jp/faq/repay/detail29/

<SMBCモビットの場合>

質問:毎月の返済額の変更はできないのでしょうか?毎月の返済額を下げられますか?

回答:毎月の返済額の変更をご希望の方は、モビットコールセンターまでご相談ください。※ご返済に関する詳細は、SMBCモビット公式サイト「返済日・返済額」をご覧ください。モビットコールセンター 0120-24-7217 (営業時間 9:00~18:00)

https://faq.mobit.ne.jp/app/answers/detail/a_id/1190/

返済できない時は債務整理も検討する

これらの方法でも解決できないなど、どうしても返済が厳しいなら債務整理も検討してみましょう。

債務整理の方法としては以下のような方法があります。

| 任意整理 | 対象のローンを決め、将来発生する利息をカットして長期で返済する。 *債権者の同意が必要 |

| 個人再生 | 自宅などの不動産を残し、借金を法的にカットして3年(最長5年)で返済する。 *裁判所の決定による |

| 自己破産 | 保有している金融資産や不動産を処分し、免責決定を受けることで借金返済の義務がなくなる *裁判所の決定による |

債務整理には弁護士費用が必要になりますが、長期で返済に苦しむよりは、「新しい人生のスタートを切る」という意味では、債務整理も選択肢のひとつといえます。

債務整理に関しては、東京都や大阪府の公式サイトにもわかりやすい説明がありましたので、こちらも是非ご覧ください。

カードローン借り換えのまとめ

借り換えローンを利用すれば、毎月の返済も楽になり返済期間も短縮できる可能性があります。

ただ、今回お伝えした通り、借金を一本化できるローンの審査は厳しく、特に信用情報機関にネガティブな情報があると審査通過は厳しいでしょう。

近いうちに借り換えローンの契約を検討している場合は、現在利用しているローンで絶対に延滞しないよう心がけることが大切です。

そして、借り換えローン契約後はできる限り追加の借入れを控え、借金完済に向けて堅実に返済していくようにしましょう。

※ブラザーMONEYでは、アフィリエイトプログラムを利用し、アコム社、SMBCコンシューマーファイナンス社、アイフル社、銀行カードローンから委託を受け広告収益を得て運営しております。

※当社はローンの情報提供を目的としており、ローン商品提供事業者との契約媒介やローン契約を斡旋をするものではありません。

※当社に掲載されているカードローン等のローン商品に関するご質問、お問い合わせにはお答えすることができません。各金融機関へ直接お問い合わせ頂きますようお願いいたします。

※当社に掲載している情報は、可能な限り正確な情報となるよう努めておりますが、内容の正確性や安全性を保証するものではありません。

※ローン商品のお申し込みは、必ずご自身で各金融機関ホームページで内容をご確認のうえ、判断頂けますようお願いします。

※当社で紹介されている意見はあくまで個人的なものであり、企業等の意見を代表するものや、情報の内容を保証するものではありません。

※当社本メディアへのご意見やご指摘に関してはお問い合わせよりご連絡いただけますようお願い致します。

※車検やキズ・ヘコミの修理等に関しましては最寄りの店舗へ来店・電話もしくはメールでのお問い合わせをお願い致します。

※カードローンのご利用は計画的に。お借り入れ条件をご確認のうえ、借りすぎに注意しましょう。